Страховые выплаты в 2020

Главные изменения произошли в 2018 году, когда страховка перестала завесить от МРОТ. Сумма стала фиксированной. Предприниматель оплачивает обязательную часть и дополнительный взнос 1% в ПФР, если прибыль выше 300 тыс. руб. в год.

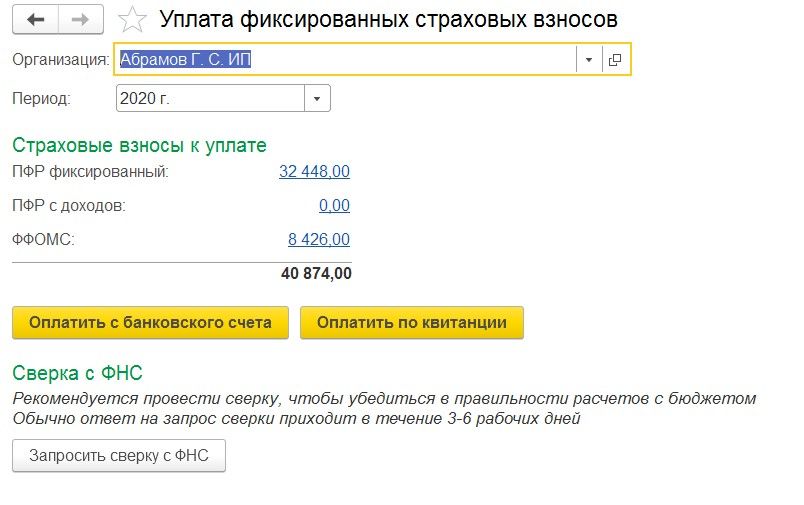

В 2020 общий взнос равен 40 874 руб. В него входят: ПФР – 32 448 руб., ФОМС – 8 426 руб. Сумма максимальной оплаты в ПФР не должна превышать 259 584 руб.

1% от дохода за превышение лимита высчитывается в соответствии с системой налогообложения, которой вы пользуетесь для ведения бизнеса.

- УСН 6% и УСН 15% - весь доход

- ЕНВД — вмененный.

- Патент — потенциальный.

- ОСНО — доходы минус расходы.

- ЕСХН — реальный доход без учета расходов.

Тем, кто пользуется совмещенной системой налогообложения, доходы необходимо складывать. Если ваша прибыль была меньше 300 тыс. рублей, то вы должны оплатить только обязательный взнос до 31 декабря текущего года. Выплаты по превышению происходят не позднее 1 июля следующего года. Бывают случаи, когда предприниматель не может вести деятельность и оплатить страховку. Выплат можно избежать или сократить.

Льготный период

Это обстоятельства, при которых предприниматель не может вести бизнес. К таким можно отнести: призыв в армию, беременность и роды, уход за ребенком до 1,5 лет, затяжной больничный и уход за инвалидом. Еще одна весомая причина – отъезд с женой или мужем военнослужащим в часть распределения, а также с супругом – сотрудником ООН, ЮНЕСКО с дипломатической миссией, где невозможно заниматься бизнесом.

Если ваша ситуации попадает под льготную, то вам необходимо собрать подтверждающие документы. В этом случае вы будете частично или полностью освобождены от уплаты взносов. Льготный период может выпасть не на полный отчётный год, а на его часть. В этом случае оплачивать страховку необходимо только за месяцы, когда деятельность велась. Это относится и к предпринимателям, которые встали или снялись с учета в середине года.

Добровольные взносы

Работодатель платит страховые взносы за каждого сотрудника – это обязательные выплаты. Когда наступает страховой случай, ФСС выплачивает определенную сумму. Если же предприниматель работает на себя, то как быть с выплатами?

ИП может совершать помимо основной страховой платы еще и добровольную. Она пойдет на оплату больничного и декретного отпуска. Сумма будет рассчитывать по минимальной ставке МРОТ. Начинать оплачивать страховку лучше за год. К примеру Татьяна планирует уйти в декрет в 2021 году. Значит до конца 2020 ей нужно успеть зарегистрироваться в фонде и внести страховку.

ИП и сотрудники

Ситуация усложняется, если у предпринимателя появляются сотрудники. Ему предстоит вести отчетность, оплачивать взносы ФСС постоянно:

- пенсионные — 22 %;

- медицинские — 5,1 %;

- социальные (больничные и материнство) — 2,9 %;

- социальные (от несчастных случаев) — 0.2%.

Регистрироваться предстоит только в фонде ФСС в течение 30 дней после принятия первого сотрудника на работу или после заключения ГПД, где прописаны страховые случаи. Отчитываться за личные взносы не нужно, а вот за сотрудников придется:

- СЗВ-М — направлять в ПФР до 15 числа следующего месяца после отчетного.

- Расчет по страховым взносам (КНД 1151111) — сдать до 30 числа следующего месяца в налоговую.

- 4-ФСС — подавать документы в бумажном виде можно до 20 числа следующего месяца. Документы в электронном виде дают возможность продлить сдачу до 25 числа. В обоих случаях направлять отчет нужно в ФСС.

- СЗВ-СТАЖ — до 1 марта следующего года в ПФР.

Чем грозит несоблюдение сроков?

Несоблюдение сроков оплаты или сдачи отчетности грозит штрафами за просроченный период. Олег вовремя все оплатил, но так торопился, что допустил ошибку. Теперь нужно все делать заново, а успеть в этом случае к сроку не получится. Попытка будет засчитана, но Олегу придется заплатить допонительно 20% от неуплаченной суммы. Надежда вообще решила не платить в этом году страховые взносы, потому что прибыль была небольшой. К сожалению, ситуация не относится к льготному случаю, поэтому Надежде придется заплатить еще 40% от сумы, которую она должна оплатить.

Опоздания с выплатами по страховке и отчетности за сотрудников тоже облагаются штрафом:

- Отчет 4-ФСС – 5% за каждый просроченный месяц (минимум – 1000 рублей, максимум 30% от суммы взносов).

- СЗВ-М и СЗВ-СТАЖ – 500 руб. за каждого сотрудника, отчетность за которого не проведена.

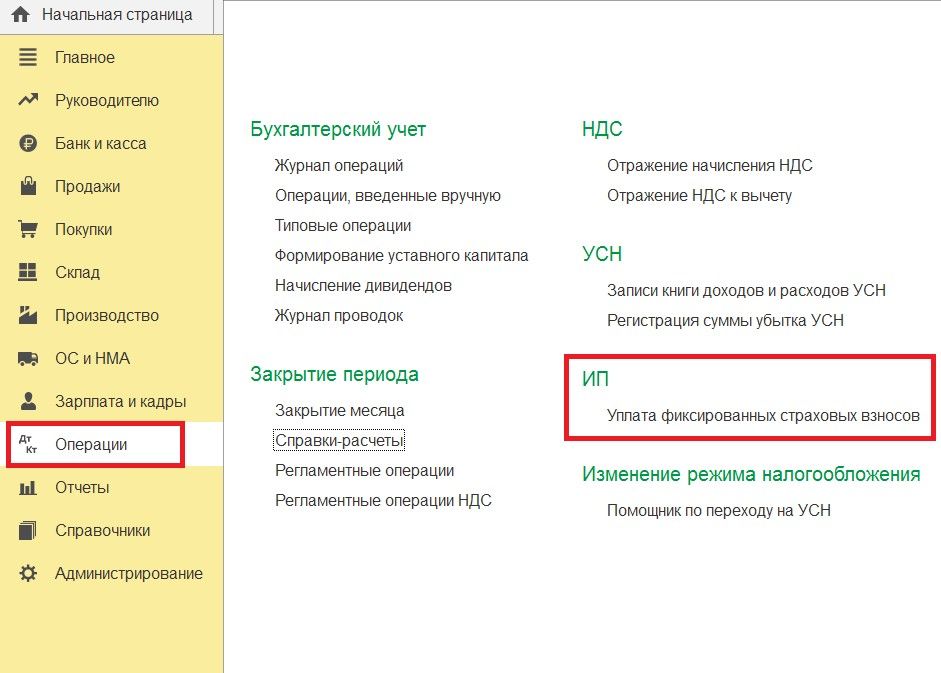

Оплата фиксированных взносов в 1С

В системе 1С есть специальный помощник, который не только проводит платежи по страховым взносам, но и всегда рассчитывает верную сумму для обязательных выплат. Заходим в меню «Операции» и выбираем «Уплата фиксированных взносов».

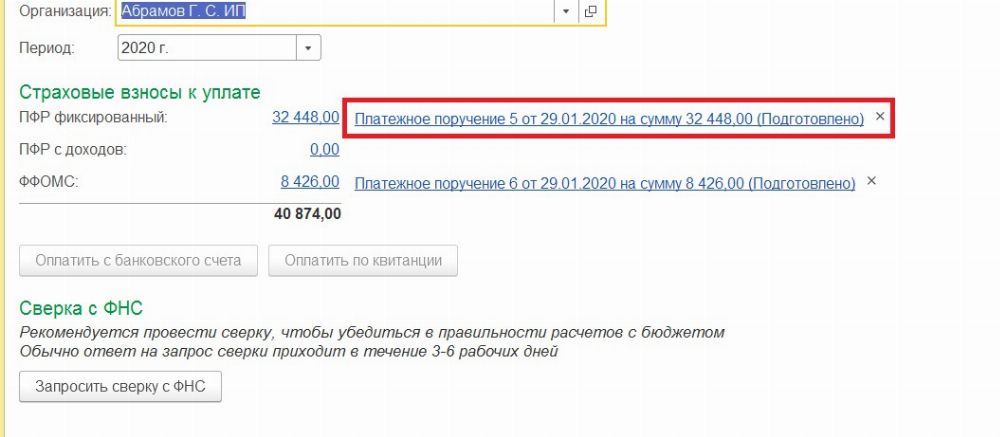

В новом окне выберите организацию и год, за который нужна отчетность. Вы увидите сразу сумму к оплате и ее составляющие. Нажмите оплатить с банковского счета или по квитанции.

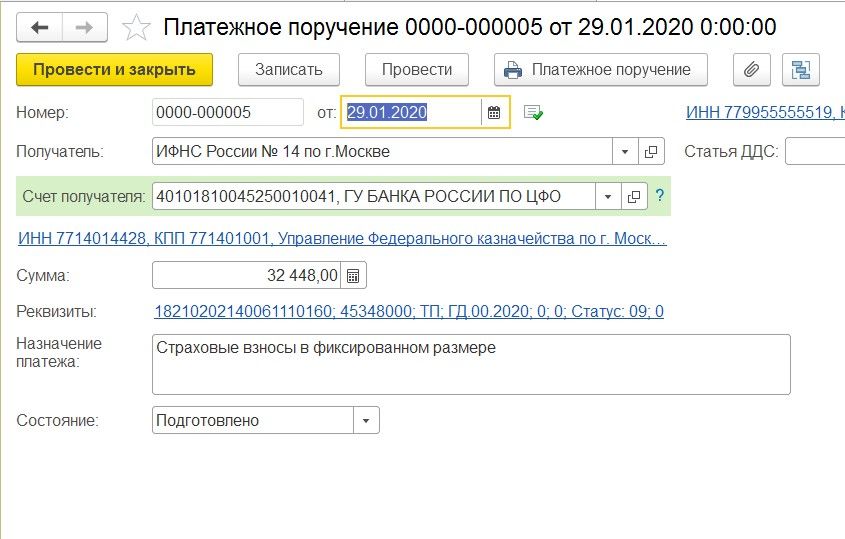

Рядом с каждой графой появится гиперссылка с отчетом. Нажимаем на первую.

Проверяем данные и проводим операцию. Делаем так же со второй гиперссылкой.

Сумма выплат по страховым взносам зависит от вашего годового дохода, от желания платить добровольные взносы и от сотрудников штате. Небольшая прибыль не освобождает вас от уплаты. Если вы временно не в состоянии вести бизнес, то ваш случай может относиться к льготному периоду. Задержки по выплатам и отчетности могут привести к штрафам.